شهادة الادخار هي أحد أدوات التوفير والاستثمار الشائعة في مصر، وأصبحت موضوع اهتمام كبير لدى العديد من المواطنين خلال الفترة الأخيرة، وهذا يأتي في أعقاب قرارين هامين من بنكي مصر والأهلي برفع أسعار الفائدة على هذه الشهادات، مما زاد من جاذبيتها كأداة للتوفير وزيادة العائد على الاستثمار، وفي هذا المقال، سنلقي نظرة عن كثب على شهادة الادخار الثلاثية الجديدة والفرص التي تقدمها للمواطنين.

شهادة الادخار من البنك الأهلي 2023

بدأ البنك الأهلي في جذب الاهتمام إلى شهادة الادخار الثلاثية الجديدة بعدما قرر رفع الفائدة عليها بنسبة 1%، لتصبح قيمة العائد 19.5% بدلاً من 18.5%، وهذه الشهادة تتميز بأن دورية صرف العائد تحدث ربع سنويًا.

مميزات شهادة الادخار من البنك الأهلي

- حد أدنى لشراء الشهادة: يمكن لأي شخص شراء شهادة الادخار من البنك الأهلي مقابل 3 سنوات.

- مدة الاستثمار: تبلغ مدة الشهادة 3 سنوات، مما يعطي المستثمر فرصة للتوفير على المدى الطويل.

- بطاقات الائتمان: البنك يوفر إمكانية إصدار بطاقات ائتمان مختلفة مقابل ضمان تلك الشهادات، مما يزيد من قيمتها.

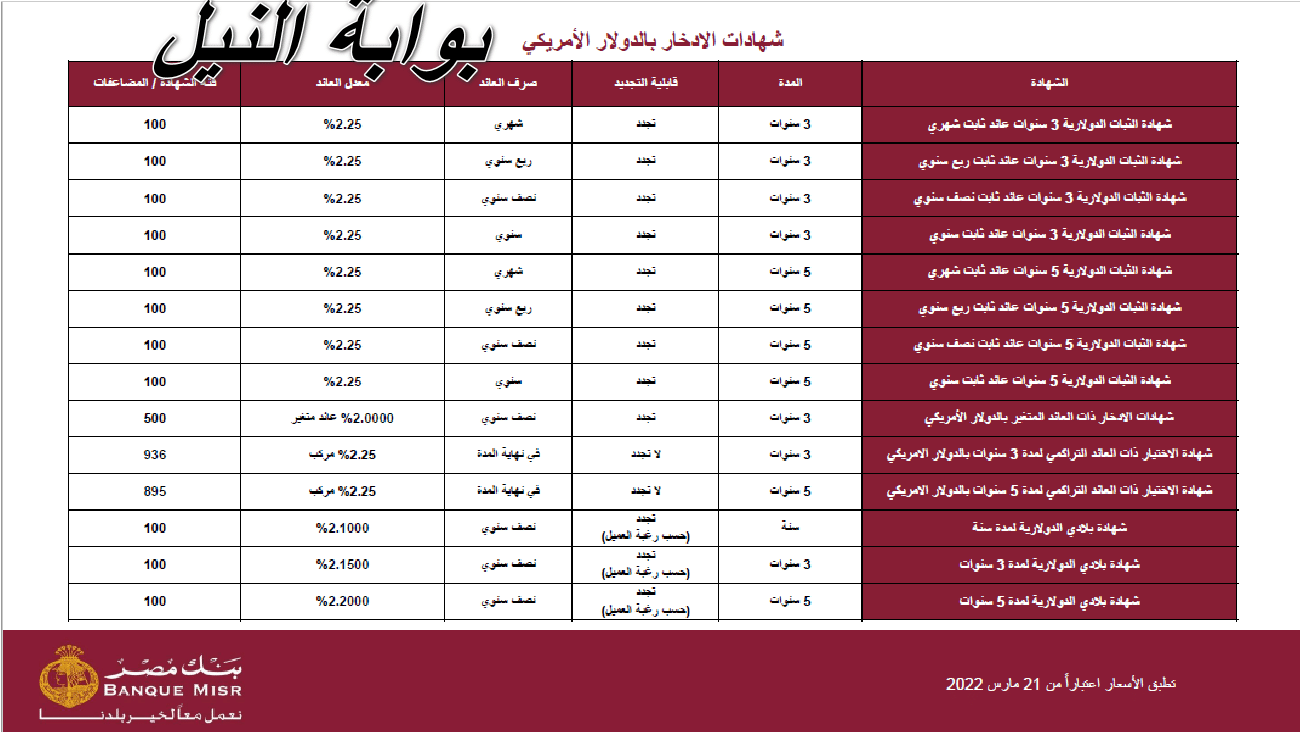

شهادة الادخار من بنك مصر 2023

ليس البنك الأهلي هو الوحيد الذي رفع سعر الفائدة على شهادة الادخار، بل قام بنك مصر أيضًا بتطبيق نفس السياسة، وتم تحديد قيمة الفائدة لشهادة الادخار الثلاثية الجديدة عند 19.5% بعد زيادة 1%.

مميزات شهادة الادخار من بنك مصر

- أنواع العوائد: يمكن للمستثمرين استلام عوائد الشهادة بطريقتين مختلفتين. الأولى هي عائد شهري يبدأ من 500 جنيه ومضاعفاتها للشراء. أما الثانية فتعطي عائدًا ربع سنوي بحد أدنى لشراء الشهادة 1000 جنيه ومضاعفاتها.

- استرداد القيمة: يمكن للمستثمر استرداد قيمة الشهادة أو جزء منها بعد مرور 6 أشهر من تاريخ إصدارها.

موعد تطبيق الزيادة على شهادة الادخار الثلاثية 2023

قرر البنكان، الأهلي ومصر، تطبيق زيادة الفائدة على شهادة الادخار الثلاثية الجديدة اعتبارًا من اليوم التالي لربط الشهادة، ويجب أن يكون المستثمر على دراية بأنه لا يمكن استرداد قيمة الشهادة أو جزء منها بعد مرور 6 أشهر من تاريخ إصدارها، لذا، يجب على المستثمر أن يكون على استعداد لاستثمار أمواله لفترة طويلة للاستفادة الكاملة من عائدات هذه الشهادات.

شهادة الادخار الثلاثية الجديدة من البنكين الأهلي ومصر تمثل فرصة ممتازة للمستثمرين الذين يرغبون في زيادة توفيرهم وزيادة عائد استثماراتهم، وبفضل رفع الفائدة عليها، أصبحت هذه الشهادات أكثر جاذبية من أي وقت مضى.